工资个税变了!2023年1月1日执行!

个人所得税,又变了!明年1月1日起执行!另外,个税最新最全的税率表、扣缴计算和申报方式,我们也给您准备好了~

01 工资个税变了!明年1月1日起执行!

文件中明确:自2022年1月1日起,个人取得年终奖不再适用优惠算法,即不能再单独计税,应并入当年综合所得计算缴纳个人所得税。

年终奖纳税方式要变了,年内发、年后发到手奖金可能相差上万元!

一、年终奖单独申报

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

适用税率:以全年一次性奖金收入除以12个月得到的数额对照月度税率表确定:

二、年终奖并入综合所得申报

应纳税额=(年收入-减除费用-附加扣除-专项附加扣除-其他扣除) ×税率-速算扣除数

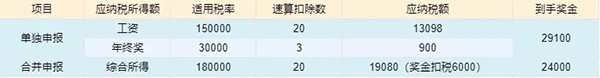

举个栗子:

A公司小明,2021年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

对小明来说,两种计税方式下,年终奖选择单独申报更有利,到手的年终奖多了5100元。

但,并不是所有的情况都适合单独申报。

02 年终奖单独申报or并入综合所得?

哪个更节税?

1、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤0

年终奖选择并入综合所得更节税。

2、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤36000

年终奖选择两种方式都可以。

3、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额>36000

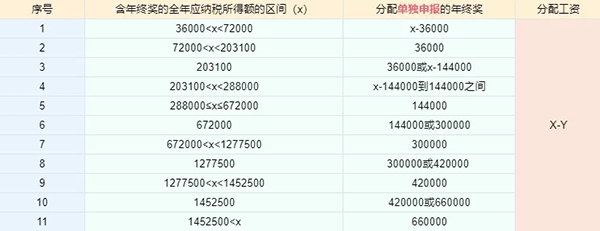

当含年终奖的全年应纳税所得额大于36000时,由于年终奖单独申报存在雷区等原因,为使税负最低,可在年终奖和工资之间进行分配,分配的年终奖按照全年一次性奖金单独申报。

年终奖选择单独申报更节税。

03 个税最新最全的税率表

以下9类所得需要缴纳个人所得税:

✦综合所得:工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得。

✦分项所得:经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得。

一、个人所得税税率表

综合所得税率表

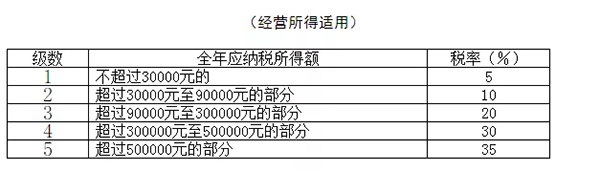

经营所得税率表

二、个人所得税预扣税率表

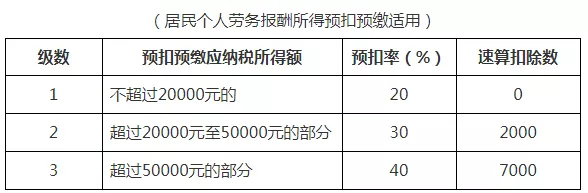

居民个人劳务报酬所得预扣率表

三、比例税率:20%

适用于利息、股息、红利所得、财产租赁所得、财产转让所得以及偶然所得

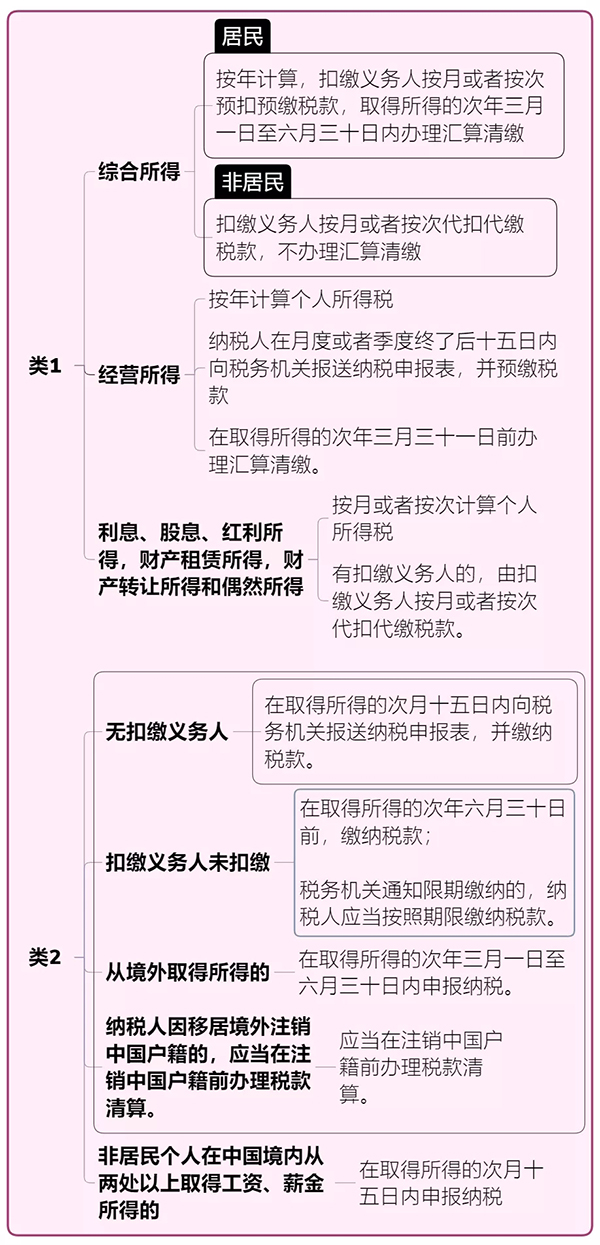

04 个税扣缴、计算和申报

今天起,都按这个来!

一、纳税义务发生时间